La peur d’un krach boursier imminent est naturelle. Mais un krach est-il vraiment probable dans les semaines ou mois à venir? Et, surtout, existent-ils des astuces pour s’en protéger?

Investir en bourse, c’est accepter de prendre des risques. Pas pour le plaisir de se faire peur. Mais pour gagner beaucoup plus qu’avec un livret A ou un fonds euro sur le long terme. Seulement, à certains moments, ce risque peut vous paraître colossal. Parce que les marchés semblent trop valorisés et qu’un krach boursier imminent vous semble possible.

Vous avez alors l’impression d’aller droit dans le mur… Et vous craignez de perdre beaucoup d’argent, si vous "misez" beaucoup sur la bourse.

Certains vous diront que, tant que vous n’avez pas vendu, il s’agit de pertes virtuelles. Et qu’elles pourraient se résorber en quelques mois, voire quelques années. C’est souvent vrai. Mais, tout de même, cette perspective de pertes massives potentielles sur le court terme peut naturellement vous empêcher de dormir.

Si vous investissez en bourse, j’imagine que vous avez déjà ressenti cela, n’est-ce pas?

Alors que faire dans ces moments-là?

Mais commençons tout d’abord par disserter brièvement sur la probabilité d’un krach boursier imminent.

Un krach boursier imminent est-il probable?

À ma droite, certains analystes de renom prédisent un krach à court terme. Certains sont même des spécialistes des krachs, lançant des alertes au krach presque toutes les semaines. Un jour ils auront raison… mais en attendant ils ont la plupart du temps tort.

À ma gauche, d’autres experts considèrent les marchés boursiers correctement valorisés, voire qu’il y a toujours une marge de progression sur les indices. Notez que certains d’entre eux n’ont pas intérêt à trop vous alerter et à entrainer des ventes sur les marchés ou sur leurs propres produits. Car ce n’est pas bon pour leur propre business.

Vous vous trouvez au centre et écoutez les 2 camps. Leurs arguments sont souvent très convaincants. Il s’agit de spécialistes tout de même…

Comment se faire alors une idée?

Vous pourriez continuer à écouter les arguments des 2 camps, et essayer de vous faire votre propre opinion. Sans trop écouter toutefois les vendeurs de peur, qui crient au krach en permanence…

Mais il pourrait être préférable d’éviter tout ce bruit, ou de ne pas trop écouter ses prévisions.

Car, au final, soyons clairs, personne ne sait vraiment quand le prochain krach va intervenir.

Et quand les marchés commenceront à se retourner, personne ne saura avec certitude s’il s’agit des prémices d’un krach boursier imminent, ou d’une correction relativement mineure.

Désolé de vous décevoir… Pas de scoop dans cet article. Je ne sais pas s’il y aura un krach dans les semaines à venir, et je ne me risquerai à aucune prévision.

Plutôt que d’essayer de se faire une idée sur la probabilité d’un krach imminent, mieux vaut juste s’y préparer, au cas où il arriverait. Ce que nous aborderons plus en détail dans cet article.

Comment se préparer à un possible krach boursier imminent?

Comme précédemment indiqué, il existe des astuces visant à se préparer aux krachs boursiers, et à les atténuer. L’une d’entre elles consiste à sortir du marché, au moins partiellement, lorsque certains indicateurs sont négatifs. Puis à y revenir plus tard.

Cela s’appelle du "market timing", une approche controversée que certains blogs et experts déconseillent.

Le market timing est-il une si mauvaise idée?

Restons ouverts à ce stade, et essayons de répondre à cette question en analysant 3 stratégies simples pour mettre en place du market timing:

Nous avons donné des noms de couleurs à ces stratégies juste pour faciliter la lecture du reste de l’article et la compréhension de certaines simulations.

Comment appliquer ces différentes stratégies?

Concrètement, les tests par rapport à MM10 et AM12 sont réalisés uniquement en fin de mois, pour ne pas multiplier les ordres inutilement. Si les signaux MM10 ou AM12 passent de positifs à négatifs en fin de mois, alors vous sortirez du marché, et vous resterez en cash pendant un mois jusqu’au prochain test. Inversement si les signaux passent de négatifs à positifs, vous entrerez à nouveau sur le marché en investissant sur l’indice MSCI Word, via un ETF. Pas si compliqué, n’est-ce pas?

Ces stratégies illustratives sont systématiques, et basées sur des données et des indicateurs objectifs. Plus de questions à se poser, et pas besoin de recourir à un avis subjectif d’un expert pour savoir si vous devez sortir ou non du marché. Ces stratégies sont ainsi automatiques.

Vous noterez que ces signaux sont testés sur un indice américain (MSCI USA), car les marchés américains donnent généralement la tendance et le rythme au niveau mondial. Quand la bourse américaine tousse, c’est souvent l’ensemble des autres places financières qui s’enrhument.

D’où viennent ces signaux?

Tout d’abord, notez que nous aurions pu envisager d’autres signaux techniques (exemple : croisement de moyennes mobiles, RSI…), voire économiques (exemple : taux de chômage américain…). Mais cet article serait probablement devenu trop technique, et nous avons voulu rester relativement simples en nous focalisant sur les signaux MM10 et AM12, qui sont des signaux classiques souvent considérés sur les marchés.

MM10 a été étudié par l’investisseur de renom Meb Faber. Il s’agit d’un équivalent mensuel de la moyenne mobile à 200 jours.

AM12 correspond à l’approche nommée "Absolute Momentum" sur 12 mois proposée par Gary Antonacci, un investisseur récompensé par la première place aux prestigieux Wagner Awards délivrés par la "National Association of Active Investment Managers" (NAAIM) en 2012.

Il ne s’agit donc pas de signaux pris au hasard. Et vous noterez, au passage, qu’il y a des adeptes très sérieux du market timing.

À nouveau, restons ainsi ouverts, et voyons si cela fonctionne.

Ces stratégies amortissent-elles les krachs boursiers?

Oui, ces stratégies de market timing ont historiquement bien atténué les pires krachs boursiers.

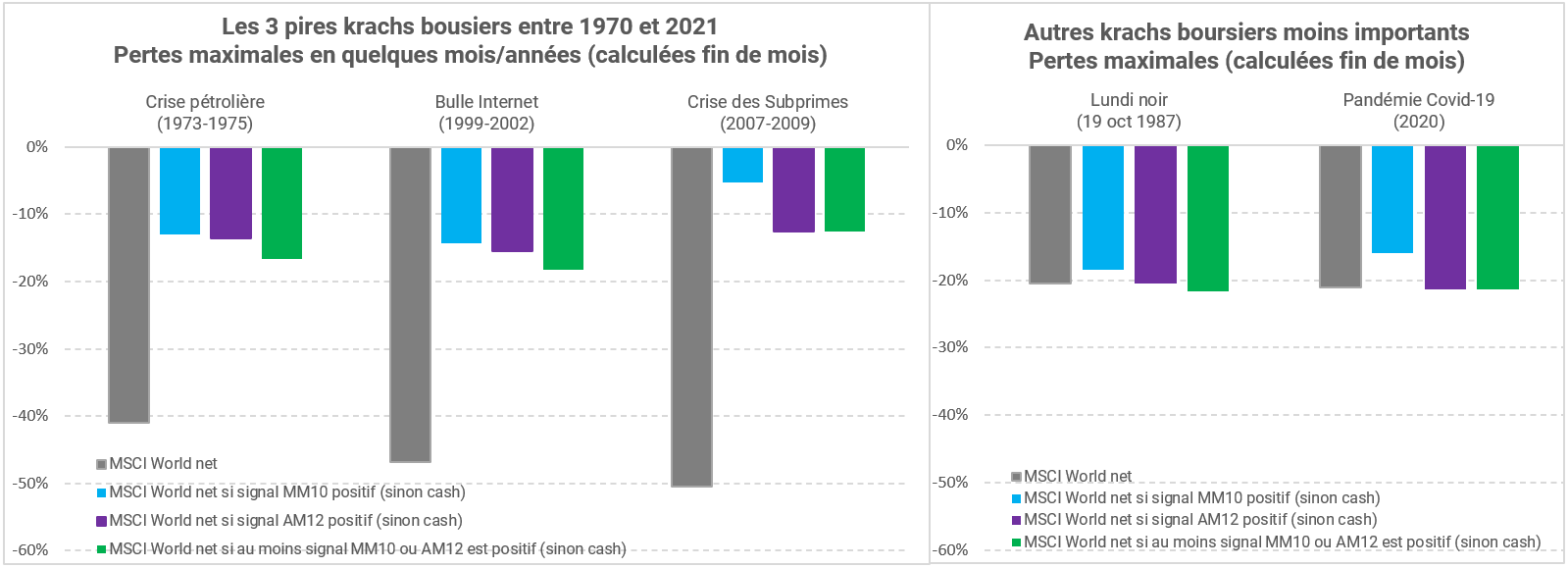

Pour le prouver, nous avons réalisé des back-tests des 3 stratégies précédemment décrites. Et nous avons alors comparé les résultats avec une stratégie sans market timing, c’est-à-dire à un investissement permanent sur l’indice MSCI Word. Cette stratégie sans marketing timing est représentée en gris sur l’ensemble des graphiques.

Nous avons alors réalisé ces simulations en dollar entre décembre 1970 et septembre 2021. Durant cette période, nous avons alors observé 5 krachs boursiers majeurs avec des pertes supérieures à -20% en quelques mois ou quelques années.

Vous trouverez ci-dessous les pertes simulées avec chacune des stratégies. N’hésitez pas à passer 2 minutes sur ces simulations, et imaginez-vous perdre cet argent en quelques mois ou années.

Trois enseignements peuvent être tirés de ces simulations:

Au global, ce test est donc plutôt concluant. Car les approches envisagées ont permis d’amortir de façon très efficace les 3 plus grands krachs depuis 1970.

Cela parait presque trop beau, n’est-ce pas ? Si cela fonctionne si bien, pourquoi tout le monde ne met pas cela en pratique?

Car, il y a un "mais" lié au nombre de "faux signaux" avec ces stratégies.

Un "faux signal" de sortie est un signal nous indiquant de sortir du marché, alors qu’a posteriori on se rend compte qu’on aurait dû rester investi, car le marché a rebondi.

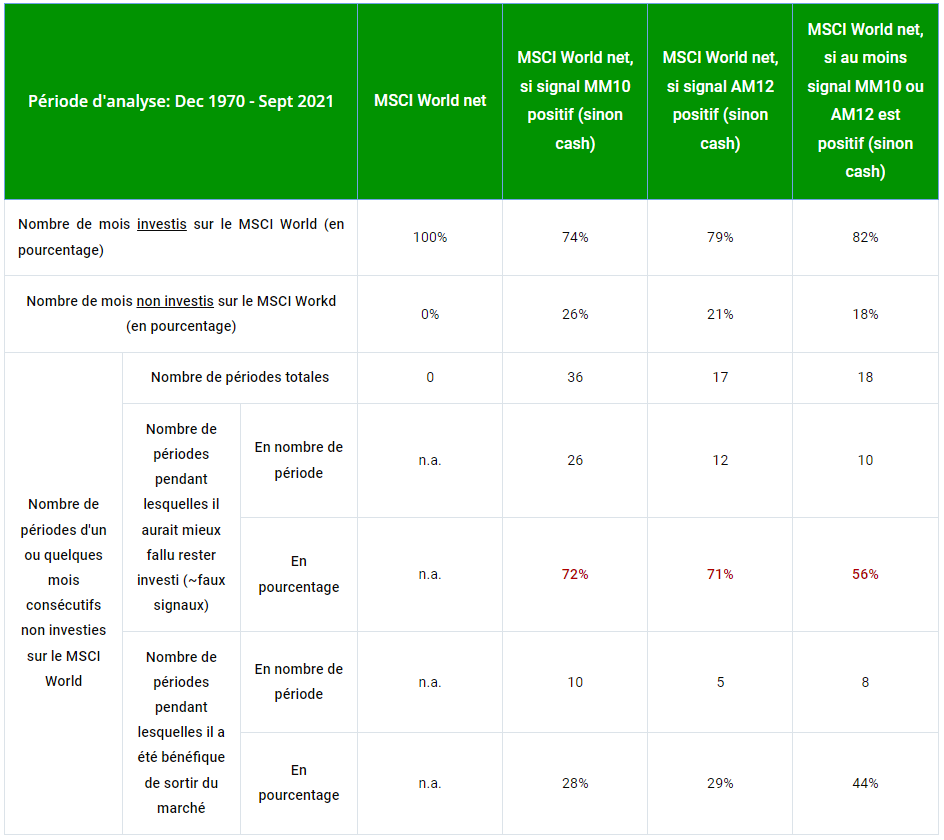

Y a-t-il beaucoup de "faux signaux"?

Vous trouverez ci-dessous en rouge les pourcentages de faux signaux de sortie suivant les différentes approches. Ces pourcentages sont considérables: plus de 70 % des signaux de sortie sont des faux signaux pour les 2 premières stratégies de market timing, et environ la moitié pour la dernière stratégie.

Pourquoi autant de faux signaux?

Les corrections sur un ou plusieurs mois suivies d’un rebond sont très fréquentes sur les marchés. Et, malheureusement, les techniques présentées ci-dessus ne savent pas bien différencier ce type de configuration par rapport à un début de marché baissier long terme ou à un début de krach.

Prenons un exemple concret pour illustrer. En mai 2019, l’indice MSCI USA a chuté de -6% et le signal MM10 est devenu négatif. Après une chute en mai d’également -6% pour le MSCI World, nous aurions alors quitté les marchés boursiers en vendant le MSCI World en début juin. Et nous aurions alors raté le rebond de +7% de juin. Au final, notre performance aurait été de -6% entre mai et juin 2019 avec la stratégie MM10, alors qu’en restant investi on aurait gagné +1%.

Frustrant, n’est-ce pas?

C’est un peu comme les personnes qui "crient au loup" trop souvent. C’est usant et, au final, on finit par ne plus les écouter. Au risque qu’un jour le loup arrive vraiment, et on ne l’aura pas vu.

Faut-il alors définitivement abandonner ces techniques?

Ne jetez pas tout de suite le bébé avec l’eau du bain. Rappelez-vous tout de même de l’efficacité de ces approches pour éviter les krachs majeurs.

Essayons de voir maintenant si les sous-performances liées aux faux signaux sont compensées par les surperformances liées à l’amortissement des krachs.

Quelles sont les performances de ces stratégies sur le long terme?

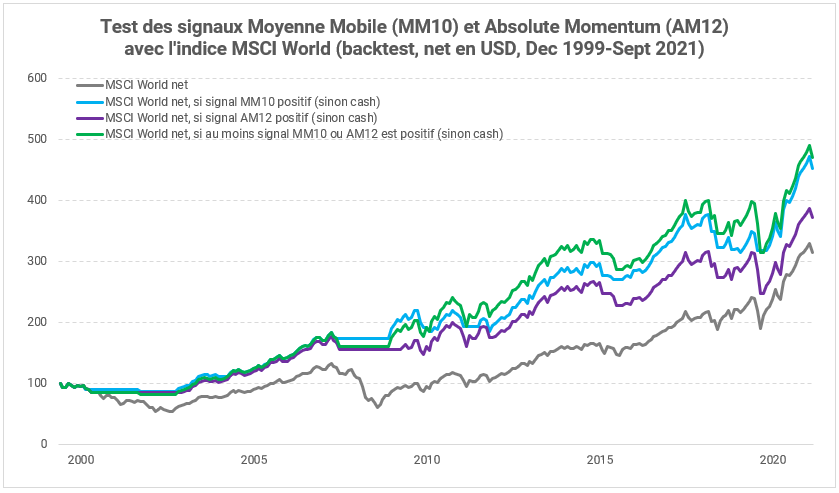

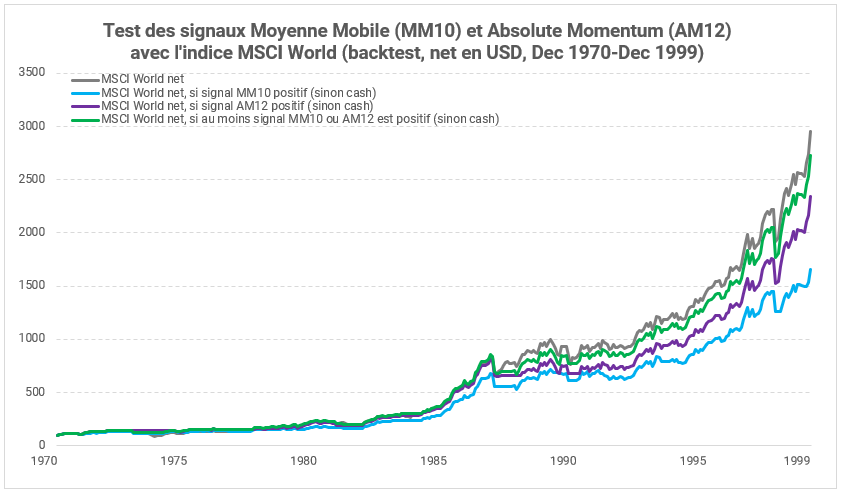

Le graphique ci-dessous montre les performances des stratégies précédemment évoquées depuis décembre 1999 (back-test en dollar).

Les stratégies de market timing aurait été très efficaces. Et ce n’est pas si surprenant : sur cette période, les krachs de la bulle Internet (1999-2002) et des subprimes (2007-2009) auraient été atténués de façon très efficace, comme nous l’avons déjà vu. Et ceci aurait plus que compensé les sous-performances liées aux faux signaux.

Ceci est très rassurant. Mais ne soyons pas trop hâtifs à en conclure quoi que ce soit. Cette période est tout de même très particulière avec 2 krachs majeurs en 10 ans entre 2000 et 2010, ce qui est rare.

Analysons alors ce qu’il se serait passé avant 2000.

Comme vous pouvez le voir sur le graphique ci-dessus, les performances entre décembre 1970 et décembre 1999 des approches de market timing auraient été mitigées par rapport à la stratégie sans market timing (en gris). Notez particulièrement la courbe bleue qui est assez nettement en dessous des autres courbes.

Vous pouvez observer également que seule la courbe verte arrive à suivre d’assez près la courbe grise. Et c’est également cette même courbe verte qui était la plus performante sur le graphique précédent. On peut en conclure, qu’entre 1970 et 2021, parmi les 3 stratégies envisagées, celle qui a utilisé plusieurs indicateurs a été la plus efficace. On ne peut pas en faire une généralité, mais cela "colle" assez bien avec notre intuition qu’il peut être préférable de diversifier les indicateurs, et surtout de rester souvent investi sur le marché (plutôt que de sortir trop fréquemment du marché, ce qui est le cas de la stratégie "bleue").

Globalement, entre 1970 et 2021, cette stratégie "verte" a également été plus efficace qu’une stratégie sans "market timing", c’est-à-dire la stratégie "grise". Même si cela n’a pas été le cas chaque année.

Si vous aviez le pouvoir de revenir en 1970 et de revivre ces 51 dernières années, n’auriez-vous pas été tenté par cette stratégie de market timing "verte"? Ou alors, par un mixte entre la stratégie "verte" et la stratégie "grise"?

Conclusion

À la lecture de cet article, vous comprenez peut-être davantage pourquoi les stratégies de market timing sont controversées et décriées. Car les faux signaux sont fréquents, et la frustration qui en découle peut décourager, et plus tard provoquer l’abandon de ces stratégies. Potentiellement au pire moment.

Mais, ce que beaucoup de détracteurs du market timing minimisent, c’est l’efficacité de ces techniques pour amortir les gros krachs. Regardez à nouveau les premiers graphiques de cet article. Ne sont-ils pas impressionnants?

Il faut également tenir compte de sa propre psychologie, en tant qu’investisseur. Êtes-vous prêt à supporter et à rester investi sur un marché qui perd -50% en quelques mois ou en quelques années? Dans la pratique, peu d’investisseurs arrivent à surmonter sereinement ces périodes délicates, et beaucoup jettent l’éponge. Attention donc à ne pas se surestimer.

Alors que conclure?

Le market timing n’est pas vraiment la panacée. Mais il peut tout de même permettre d’amortir les gros krachs, ce qui est non négligeable. Vous pourriez alors envisager de faire du market timing sur une partie limitée de vos investissements boursiers. Cette stratégie mixte pourrait vous permettre de vous préparer à un potentiel krach boursier imminent, et à essayer de l’atténuer.

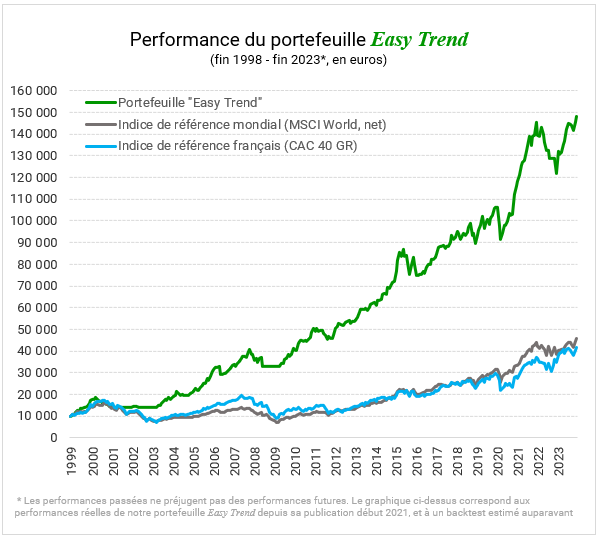

À titre personnel, c’est ce que nous faisons. Conscients des limitations, mais également de l’intérêt du market timing pendant les krachs, nous faisons du market timing via les portefeuilles Easy Trend et Easy Style, que nous répliquons scrupuleusement. A contrario, sur Easy Select Offensif, nous ne faisons pas de market timing.

Cette approche mixte nous permet déjà d’atténuer les frustrations propres au market timing, en restant partiellement investi quoiqu’il arrive. Et pour atténuer davantage ces frustrations, nous avons peaufiné nos algorithmes Easy Trend et Easy Style de façon à ce qu’ils limitent les faux signaux par rapport aux stratégies abordées dans cet article. Pour information, ces algorithmes combinent également plusieurs indicateurs, car, comme nous l’avons vu, il peut sembler préférable de ne pas se limiter à un seul indicateur.

C’est un compromis visant à atténuer le choc psychologique des krachs et la frustration des faux signaux. Tout en visant une bonne performance sur le long terme grâce à d’autres caractéristiques de nos algorithmes.

Ce n’est en rien une recommandation convenant à tout le monde. Chacun se fera sa propre opinion en fonction de l’étude ci-dessus, et également de son aversion au risque et au krach.

Nous avons évoqué dans cet article une astuce visant à se protéger d’un krach boursier imminent. Il en existe d’autres. Certaines très basiques, d’autres plus évoluées. Pour en savoir davantage, n’hésitez pas à consulter notre guide gratuit "Krach boursier — 10 astuces pour mieux protéger son PEA" (vous avez dû le recevoir si vous êtes déjà inscrit à notre site). Il pourrait vous être très utile pour vous préparer aux krachs à venir. Et c’est gratuit. Alors, n’hésitez pas!